こんにちは。しょん(@shon_amerikabu)です。

教員をやっていると、当たり前に入ってくる給料!しかし、貯めようと思っているのに、全く貯まってない人いませんか?

私も、若かりしころ、なぜだか全く貯まっていませんでした…。それは、お金を何に使っているか分かっていなかったからです。

しかし、今では、6000万円を超える資産があります!!

ただ、給与を貯めていくだけでは、決して6000万円なんて貯めることはできません。

そこで、今回の記事では、私が取り組んだ4つのことをお伝えします。

- 支出を把握する (マネーフォワードアプリがおすすめ!)

- 固定費を見直す

- 生活防衛資金を貯める

- 投資をする(お金に働いてもらう)

この記事では、貯金を増やしたい人のための「適切な支出に抑え、投資をすること」についての考え方をまとめて解説します。

貯金は昔から得意だったの?

結婚式で0になって…。

家を買うことになって頭金で1000万円払って…。

えぇ!?

全然貯めてきてないじゃん!

少しずつ貯めるコツが分かるようになって!

今はもう、6000万円以上は貯まっています!!

貯金が0だった私が、6000万円以上も貯めたのかを解説していきます!!

- 給料が貯められない人

- 貯金を増やしたい人

- いずれは、教師を辞めようと思っている人

- 3児のパパ(8歳と5歳と1歳)

- 頑張るほど大変になる教師の働き方の疑問をもつ

- 投資を始め、資産は6000万円以上を超え、世界は思っているよりも広いことを実感する

- 年間配当金60万円を超える

- 働き方(学校の仕組み)を変えたいと、主〇教諭になるも、改革なんてできないと絶望する

- 担任をやめ、非常勤講師として働くために投資の勉強を始める

ぜひ、参考にしてください。それでは、始めます。

1 支出を把握する(マネーフォワードがおすすめです)

まずは、今自分がどのようなものにお金を使っているかを把握しましょう。私は、ざっくりでよいと思っていますが、毎月どのくらい使っているかを把握しないと、増やすことは難しいと思っています。

よく『収入>支出』という不等号を目にすることがありますが、個人的には、『収入ー支出=貯蓄』という式の方が好きです。当たり前ですが、こちらの方が貯蓄が分かりやすいからです。

大学生の頃は、ノートに手書きをして、家計簿を付けていました。しかし、今は令和。とても便利な世の中になっています。

私が使っているのは、『マネーフォワード ME』という家計簿管理アプリです。

銀行やクレジットカードなどを連携しておくと、自動で家計簿を集計、記録してくれます。細かなカテゴリーも設定することができ、自分や家族が何にいくら使ったかがよく分かります。

実際我が家は、ローンも含め、年500万円を使っていることが分かりました。正直、もう少し減らしていかないと、講師になってからの生活が苦しくなります。

マネーフォワードを家族で確認し、使うところ、削るところを再確認しようと思っています。

2 固定費を見直す(我が家で行った3つのこと)

固定費は、毎月のようにコンスタントにかかる費用のことを指しています。もしかしたら数百円のことですが、積み重なると大きな金額になります。

契約している会社を変えることは非常に手間です。めんどうですが、一度やると大きな結果が出ます。しかも計算しやすく、分かりやすいです。

自分を奮い立たせて、すぐにでも取り組むことをおすすめします!

我が家でやったことは、以下の3つです。

2-1 楽天モバイル(格安SIM携)に変える

私の携帯電話を格安SIMの楽天モバイルに変えました。当時の金額は、月に6000円程度かかっていました。現在は、3㎇も使いませんので、980円(税込み 1078円)です。

(6000円-1000円)×12か月=60000円 です。(簡略化のために簡単な数字にしています。)

携帯会社を変えることで、1年間で60000円も差が生まれました。実際、解約したり、契約したり面倒ですが、大きな結果が1度頑張ることで得られました。

もちろん、通信状況などは大手と比べると値段相応な気がしていますが、正直働いていると、そんなに頻繁に使うわけではないので、あまり気になりません。

また、もっと安いキャリアや便利なキャリアがあるかもしれません。が、十分な結果が得られたと満足しています。

ただし、念のため妻は大手キャリアと契約をしています。災害などで、通信障害が起きた際のリスクを分散するためです。

2-2 住信SBI銀行と楽天銀行をメイン銀行にする

私は、給与の振り込み口座をずっとゆ〇ちょ銀行と大手銀行にしていました。それは、

- 給食費を支払うのに必ずゆ〇ちょ銀行が必要であること

- 大手銀行やゆ〇ちょ銀行はATMがたくさんあってお金をおろす時に便利だから

の二つが大きな理由でした。しかし、最近は、ATMでお金をおろそうとすると、

『手数料が220円!?』

『なぜ、わしの金をおろすのに、金がかかるんじゃ~!!』

と、

…

すみません。取り乱しました…。

しかし、ネット銀行の大手である住信SBI銀行と楽天銀行は、この二つの理由を容易にクリアしていきました。

ネット銀行だと不安に思われる方もいるかもしれませんが、窓口がない、通帳がない以外、何ら他の大手銀行と変わりません。不便さはないどころか、むしろ携帯アプリで全て操作でき、非常に使いやすいです。

住信SBIネット銀行のメリット

- ATM利用・振込手数料が無料(いつでも・ほぼどこでもOK)

- 振込先に自動で振り込んでくれる(強制的に預金)

- 自分の口座の中に使用目的ごとに口座を設定できる(一番のおすすめポイント)

- SBI証券との連携が非常に簡単

- おまけ おまけ 自動的にポイントが貯まり、現金やマイルに換えられる

個人的には、3つ目の「口座を自分の使用用途で分けることができる」が素晴らしいです。給料が振り込まれたら、自動的に使用用途ごとに口座を分けてくれます。

私は、「生活費」口座、「投資用」口座、「プレゼント用」口座のように自動的に金額を振り分けてもらっています。

詳しくは、以下の記事が参考になるはずです!

楽天銀行のメリット

- コンビニのATMで無料でお金をおろせる

- 振込手数料が無料

- 楽天証券と連携をすると、金利が0.1%に上がる(大手銀行の100倍)

個人的には、3つ目の「楽天証券と連携をすると、金利が0.1%に上がる(大手銀行の100倍)」が素晴らしいです。生活防衛資金を高い金利で増やしてくれます。

預金額300万円までの優遇ですが、もし300万円預けていると、年に3000円(正確には、2400円ぐらい?)利子を付けてくれます。大手銀行の100倍をノーリスクでもらえるというのは、

「使わない手はない!」と思っています。

詳しくは、以下の記事が参考になるはずです!

2-3 保険を見直す!お金を増やすことは投資でする

教員をやっているとたくさんの保険屋さんに勧誘されます。保険商品のはずなのに、中には、金利が魅力的なものや外貨建てなど様々なものを手を変え、品を変えおすすめされます。私も、外貨建て保険の利率の高さに何度も保険屋さんと面談しました。

実は、魅力的な保険商品は、

- 保険機能をもった投資商品である

- 同じ投資商品よりも手数料が高い

ことがあります。そこで、保険についての私の考え方を伝えていきます!

「保険とは、負ける方にかけるギャンブル」である

もし、気分を害した方がいたらすみません。

例えば、『がん保険 ⇒ がんにかかる方にかけ、かかった場合、お金をもらう。』ですよね。

つまり、保険とは、『もし起きてしまったら、人生がまずいことになること』に対して、かけるものです。

これは、人によって考え方や価値観が違うので、私が決められることではありません。しかし、保険の考え方が分かると、金利や利率で選ぶことがなくなります。

金利(お金を増やすこと)なんて保険に求めていなかったはず

保険について、考え方が分かると、「年率〇%とかおかしい。」となるはずです。保険は、「起きたらまずいリスクに対してかける」はずなのに、お金を増やそうとしているんです。

だって払ったお金が増えて返ってくるっておかしいでしょ?自分にとって良いことだとみんな気付かないんです。私もそうでした。

実は、保険商品の中の魅力的に見えた金利や外貨建てのものは、保険機能を持った「投資商品」です。

つまり、「保険機能の弱い商品+リスクの少ない投資信託」のセット販売なんです。

(そして、保険屋さんにはしっかりと手数料が…)

保険は、『もし起きてしまったら、人生がまずいことになること』にかけ、お金を増やすのは、『投資』で行い、分けて考えるべきです。

私の入っている保険(最低限必要なもの)

「もし私に何かがあっても、今の家に住める」 ⇒ 掛け捨ての生命保険

家のローンが残っています。万が一自分に何かがあったときに、家族が今の家に住めるようにローンを全額返せるだけの掛け捨ての保険に加入しています。

「もし、車で事故を起こした場合」 ⇒ 自動車保険(対人無制限・車両保険なし)

車の事故は、どんなに注意しても起きる可能性があります。そして、相手がいた場合、人生をかけても償いきれません。起こさないように気を付けることが前提ですが、必要だと思っています。

「もし、火事などが起きた場合、住む家が…」 ⇒ 火災保険(地震保険はなし)

家は、生きていくうえで、必ず必要です。火災保険は、家財が壊れた場合や泥棒に入られた場合などにも適用されることがあります。何かあったら問い合わせてみると、意外なところで補償されることがあります。しかも、火災保険は使っても値段が上がることがありません。

ミニまとめ(保険は保険!お金を増やすなら投資せよ!)

もちろん、保険に関しては、人それぞれです。がん保険に入ることや医療保険に入るなど、人によって必要なものを選んでください。

ただし、保険は、『もし起きてしまったら、人生がまずいことになること』ためのものという考え方を伝えてきました。実際、魅力的な金利などに引き寄せられ、余計な保険に入っている先生をたくさん見てきました。これを機に、見直してみることをおすすめします。

3 生活防衛資金を貯める(生活費の半年~1年くらい)

格安SIMにして、保険を見直し、固定費を減らした分を貯蓄しました。また、メイン銀行を変え、投資をする準備をしました。

さぁ、投資するぞ~!

…

…ちょっと待って~!!

仕事を辞めたり、体調を崩したりしたときに半年から1年間は生きていけるような資金=生活防衛資金(何かあった時の備え)を貯めましょう。

我が家では、生活防衛資金を500万円と設定しました。生活費の約1年分のつもりです。ちょっと心細いけど…。

これがないと、投資した際に、気持ちの支えがありません。絶対に用意しましょう!!

そして、余った分を貯金で寝かせるのではなく、投資することで、お金にも働いてもらいました。

4 投資をする(お金に働いてもらう)

現在、大手銀行の金利は、0.2%と少しずつ上がってきています。

以前は、ゆ〇ちょ銀行が「定期預金7%!」という神金利だったことを聞き、羨ましすぎるとともに、「貯金が最高!」という固定概念を生んだのだと残念に思っています。

投資は、ギャンブルだと思われがちですが、しっかりと知識を付けていくと、かなり安全に運用することができます。

実際、我が家は、4500万円以上を運用しています!

そして、配当金は、年に50万円を超えています!!

投資のことはよく分からないけど、

何もしていないのに、50万収入があるの?

お金に働いてもらうとは、そういうことです!

実質、給料が1か月分多く入ってくるようなものです!!

それは、羨ましい!!

投資のことを教えてくれい!!

この記事では、簡単な種類や投資の考え方をお教えします!

投資の種類や方法など細かくは、別の記事でお伝えします!!

もちろん、未来は誰にも分かりませんし、投資とは、元本保証商品ではありませんので、今後、損をする可能性があることも伝えておきます。

私は、2017年から投資しています。

投資の考え方は、インデックス投資と高配当投資、そして趣味の個別株投資に取り組んでいます。

高配当株投資については、以下の記事が参考になるはずです!

私が投資をおすすめする理由について簡単に説明していきます。

投資するとは、オーナー(株主)になること

投資に興味がない人でもappleやGoogleのような超巨大なアメリカの会社のことは知っています。トヨタや花王のような会社が日本にあることも。

投資をするということは、出資して、その企業のオーナーになることです。例えば、

Googleの株を買うということは、Googleのオーナーになるということです。

私は、Googleの社員さんは、超優秀なので、なれませんが、オーナーには、なれてしまうんです。

これってすごくないですか!?

つまり、

- 世界中のGoogleの

- 超優秀な社員が

- (私がオーナーの一人である)Googleのために

- 売り上げを増やそうとしている

んです。

そして、その超優秀な力で売り上げが増えたら、その取り分を分けてもらうんです。オーナー(株主)なんで!

もちろん、売り上げが下がることもあるので、投資した金額が減ることもありえます。これが、株がギャンブルだと言われてしまう部分ですかね…。

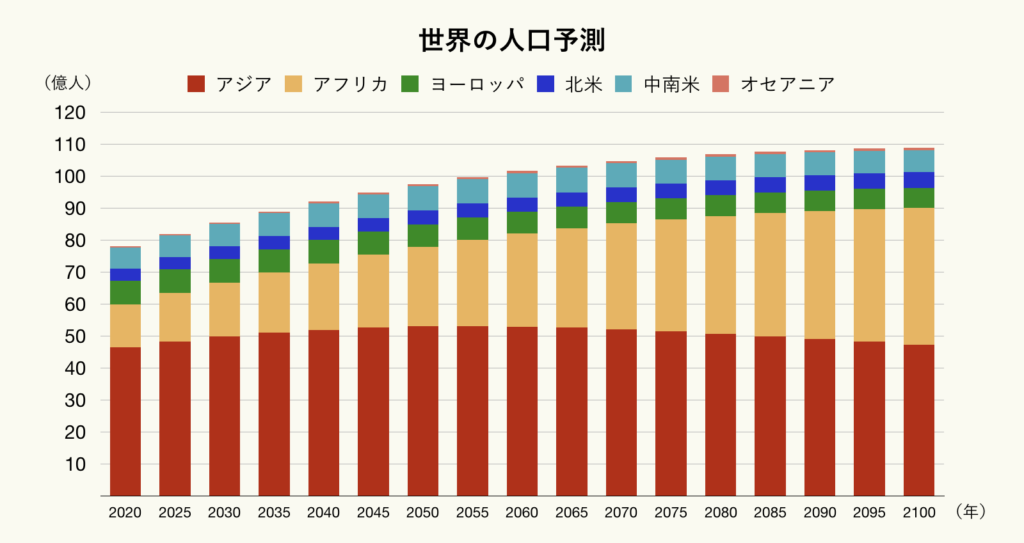

世界の人口が増え、経済は広がっている

人口減少国である日本に住んでいると、全く気付かない。というか信じられませんが、

世界の人口は増えています。

未来は誰にも読めませんが、

『これからもiPhoneは売れるし、コーラは世界中で飲まれるんじゃないかな~。』

と思うわけです。

というか、人口が増えることで、経済がさらに広がると言われています。

そして、経済が広がると、企業に恩恵は間違いなくあるそうです。

経済の専門家ではありませんので詳しくは語れませんが…。(私もそんなもんか~くらいの把握です。)

そして、それら企業のオーナーになることで、人口の増加→経済の広がり→企業の恩恵を受けることができるのです。

世界中の株が詰まったセットが簡単に買える

でも、未来なんて分からないんだから…

もしからしたらappleだって、Googleだって…

どの株が上がるなんて分かりっこないじゃん!

だからギャンブルなんだろ~!

おっしゃる通りです!

世界中の株が詰まったセットが簡単に買えるんです!

投資信託と言います!!

「投資の格言に同じかごに卵を盛るな。」というものがあります。かごを落としたらすべての卵が割れることから、リスクは分散せよ!ということだそうです。

どんなに繁栄をしていた会社でもつぶれてしますことがありますので、どこかの会社一つに投資をすることは、危険です。

そこで、世界中の株をたくさん詰め合わせた商品に投資するんです!!

つまり、

- 未来は誰にも分からない

- どの企業が設けるか分からない

- どの株が上がるか分からない

- 結論 『まとめて全部買ってしまえ』

ってことです!

先ほど述べたように、未来は分からないけれど

「もし、世界の経済がもっと広がる」と仮定するならば、「企業は恩恵がある」わけです。

つまり、どの企業(株)が上がるか分からないので、詰め合わせパックに投資して

『世界中の企業から恩恵を受けよう!』ということです!

世界中の株に?

そんな無茶苦茶なこと

できないでしょ?

それが、できるんです!

しかも、スマホでぽちっと!

めちゃくちゃ簡単です!

そんな大金は、ないよ!

投資信託なら100円から投資できますよ!

最初は、少ない金額から始めることをお勧めします!!

投資信託は100円から始めることができます。

「え!?世界中の株に投資してるのに?」と、私も思いました。

様々な投資信託の商品がありますが、

私のおすすめは、

どの国が伸びるか分からないんだから、「世界中に」に投資したいなら

- eMAXIS Slim 全世界株式(オール・カントリー)約2900銘柄

- 楽天VT 約2900銘柄

appleやGoogleがある世界一の経済大国「アメリカ」が今後も伸びると思うなら

- eMAXIS Slim 米国株式(S&P500)約500銘柄

- 楽天VTI 約4000銘柄

です。

詳しい説明は別記事で

成長率は、10%以上!?

未来は誰にも分かりませんが、過去は、未来を予想するのに、役立つこともあります。

eMAXIS Slim 全世界株式(オール・カントリー)の実際の成績は、以下です。

| 6か月 | 1年 | 3年 | |

| リターン(年率) | +11.08% | +8.23% | +15.92% |

少し最近の成績はできすぎですが、大手銀行の金利と比べてしまうと天と地ほどの差があります。

もちろん元本保証の商品ではないので、絶対に増えるということはありませんが、適切にリスクを取ることで、得られるリターンは確実に上がりますので。

ちなみに、15%とは、5年で資産が元本の2倍になる利率です。

100万円なら200万円!1000万円なら2000万円です!!

大手銀行だと…500円?(合ってるか不安です)

もちろん、未来は誰にも分かりませんし、投資とは、元本保証商品ではありませんので、今後、損をする可能性があることも伝えておきます。

ミニまとめ

人口はまだ増えている

人口が増えると企業は恩恵を受けるから

しかし、

- 未来は誰にも分からない

- どの企業が設けるか分からない

- どの株が上がるか分からない

世界中の株の詰め合わせパックに投資しよう!

100円から投資することができます!初めは、少額から始めることをおすすめします!!

実際に私も投資している「世界中の株の詰め合わせ」がおすすめです!

- eMAXIS Slim 全世界株式(オール・カントリー)約2900銘柄

- 楽天VT 約2900銘柄

もちろん、未来は誰にも分かりませんし、投資とは、元本保証商品ではありませんので、今後、損をする可能性があることも伝えておきます。

まとめ

『【貯める編】教師である私が4000万円貯めるまでに取り組んだ4つのこと』について話してきました。

具体的には、以下の4つです。

- 支出を把握する

- 固定費を見直す

- 生活防衛資金を貯める

- 投資をする(お金に働いてもらう)

私は、できる限り、多くの金額を投資に回してきました。

結果、6000万円という資産を積み上げることができました。

お金の不安は、いくらあっても尽きません。

しかし、自分の生活を見直し、教師という安定的な職業を上手に利用し、投資をすることで、安定的に資産を増やすことができました。

今の生活に不安や不満を感じている先生方の参考になりましたら嬉しいです。

「人生一度きり」

自分の人生の主役を自分にするために、私は、今できる準備をしようと思います。

あなたはどうしますか?

ここまでお読みいただきありがとうございました。

これで授業を終わりにします。ではまた。

コメント